Отличие бухгалтерского и налогового учета

Даже бухгалтер-новичок понимает тонкости финансовой науки: термин «налоговый учет» и «бухгалтерский учет» не идентичны. Их не следует путать, так как один вид отчетности ведется параллельно другому, но по отличным правилам. Точное определение двух понятий важно для успешной финансово-хозяйственной деятельности любого предприятия, независимо от формы собственности, системы налогообложения. Ведь на сегодняшний момент каждая организация обязана вести и бухгалтерский, и налоговый учет.

Содержание статьи

Понятие и методы бухгалтерского учета

Явное отличие бухгалтерского от налогового учета состоит в том, что последний вид считается подвидом первого. При этом под бухгалтерской отчетностью понимается полная и достоверная информация об имущественном положении организации, ее доходах и расходах. Основные методы ведения бухучета:

- Документационное сопровождение. Каждую операцию должен подтверждать документ.

- Группировка по дебетовым и кредитовым счетам. Двойная запись одной и той же финансово-хозяйственной операции на дебете одного и кредите другого счета.

- Инвентаризация. Проверка (сверка) имущества, находящегося на балансе предприятия.

- Расчет себестоимости, калькулирование.

- Оценка.

- Составление бухгалтерского баланса. При заполнении баланса учитывается актив (недвижимость, транспорт, дебиторская задолженность) и пассив (обязательства, собственный капитал). Если баланс заполнен без ошибок, то данные «на итоге» совпадают.

- Формирование бухгалтерской отчетности.

Бухгалтерская отчетность – основополагающий документ, необходимый для наглядности финансово-экономических показателей деятельности предприятия. Это «айсберг» управленческого учета на предприятии.

Кому важны данные бухучета

Финансовые данные из бухучета весьма показательны для собственника предприятия и других заинтересованных лиц. Они в полной мере характеризуют доходность предприятия, актуальное состояние имущественной базы, движение обязательств в табличной форме. Отчет, составленный за квартал, год важен для принятия управленческих решений. Он в данном случае интересен:

- собственники предприятия или руководитель единолично;

- инвесторы, желающие вложить финансы в предприятие;

- банковские менеджеры, рассматривающие заявку на кредит.

Понятие налогового учета. Налоговая декларация

При ведении налогового учета составляется налоговая декларация. Она представляет собой письменную, заверенную налогоплательщиком информацию. В нее включаются:

- доходы, полученные за отчетный период;

- расходы, произведенные за период отчета;

- налоговые льготы;

- данные, связанные с исчислением налога;

- точная цифра налога, предназначенного для уплаты в бюджет.

Таким образом, налоговый учет нужен для представления данных в инспекцию федеральной налоговой службы. Отчетность составляется в целях исполнения выплат в бюджеты различных уровней. Под термином «налоговый учет» понимаются обобщенные сведения для расчета налога, которым предшествует:

- сбор сведений из первичных документов;

- их анализ в целях налогообложения;

- проверка льгот по налогам в соответствии с НК РФ, определение налоговой базы для точного расчета налога;

- уплата налога в бюджет и одновременная подача деклараций.

Нормативная база

Нормативным документом в сфере бухгалтерского учета считается 402-ФЗ. На его основе коммерческие и бюджетные организации составляют документы, ведут бухгалтерскую отчетность. Правила формирования и систематизации сведений описываются в ПБУ (Положениях по Бухгалтерскому Учету). При формировании отчетности для налоговой инспекции важным документом является Налоговый кодекс, письма ФНС и Министерства Финансов. Определение налогового учета дается в статье 313 НК РФ.

В чем суть отличий

Кардинальная разница между налоговым и бухгалтерским учетом прослеживается по многим факторам. Приведем вам несколько отличий бухгалтерского и налогового учета.

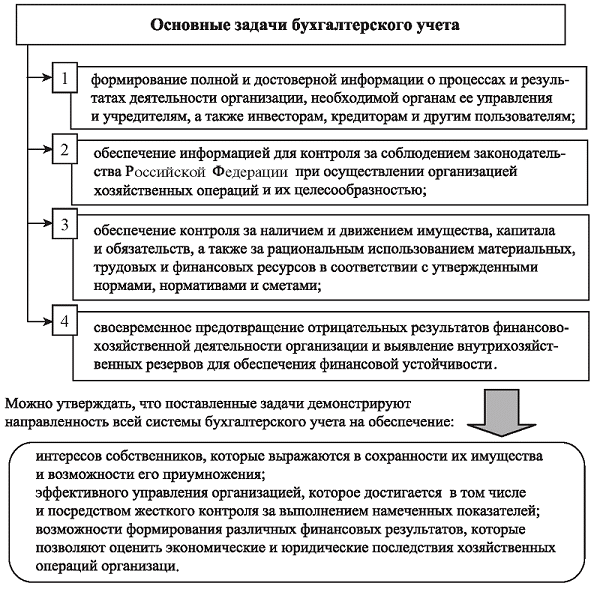

Задачи

- Цель налогового учета – определить налоговую базу по расчету налога на прибыль (общая система налогообложения), налога на доходы физических лиц, единого налога при УСНО.

- Цель бухгалтерского учета – составление точной бухгалтерской отчетности, благодаря которой можно судить о результатах финансово-хозяйственной деятельности предприятия.

Порядок расчетов

Бухгалтерский учет, как и налоговый, осуществляется на основе первичных документов. В нем отражаются все объекты:

- расчеты по обязательствам, возникшие по договорам;

- основные средства и нематериальные активы;

- другие хозяйственные операции.

Объекты учета в бухгалтерии современного предприятия записываются в документации и в денежном, и в натуральном эквиваленте. Примеры:

- штуки, пары;

- кг, г, тонны;

- рубли, доллары и т. д.

В налоговом учете расчеты реализуются только в денежных единицах. Таким образом, бухгалтерский учет – более обширное понятие, применяемое в деятельности предприятия.

Система признания доходов и расходов

По правилам бухучета все расходные и приходные операции учитываются без исключения. При применении налоговых регистров действуют другие «законы»: некоторые затраты (доходы) не учитываются в полном объеме. Рассмотрим пример.

Организация применяет УСНО. В этом квартале она потратила на консультационные услуги по исследованию рынка услуг 3000 (три тысячи рублей). Данные расходы не признаются затратами в целях налогообложения, а значит завышают размер дохода.

Прибыль подсчитывается как доход минус расход.

Прибыль: поступления от контрагентов — 30 000

Расходы: выплата заработной платы – 20 000

НДФЛ – 2 300

Взносы в фонды – 3 500

Консультационные услуги – 3 000

Расчет дохода для целей бухучета:

30 000 – 20 000 – 2 300 – 3 500 – 3 000 = 1 200

Расчет дохода для целей налогообложения:

30 000 — 20 000 – 2 300 – 3 500 = 4 200

Важно при налоговом учете! Денежные поступления, которые признаются доходами, указываются в статьях 246, 250, 346.15 Налогового Кодекса. Затраты, которые списываются на расходы, перечислены в статьях 254, 346.16. Список не учитываемых доходных статей можно посмотреть по ст. 251, а не рассматриваемых расходов – в ст. 270.

Чем бухгалтерский учет отличается от налогового учета очевидно при сравнении данных налоговой отчетности с бухгалтерией. Некоторые доходы/расходы рассматриваются налоговиками в пределах нормы (предельное значение, величина). Сюда относятся:

- затраты на рекламную компанию;

- услуги нотариусов;

- суммы, полученные по договорам безвозмездно;

- расходы из-за бракованной продукции;

- добровольное медицинское страхование работников предприятия;

- проценты по кредитам;

- суточные командированных лиц;

- компенсационные выплаты при использовании личного транспорта.

В части амортизации и учета основных средств

В качестве основных средств на предприятии признаются единицы имущества, которые:

- приносят выгоду производству (без них не осуществим производственный цикл);

- используются не менее одного года;

- собственник предприятия не желает перепродавать объект ОС.

Стоимостной лимит при списании ОС для управленческих целей – 40 тысяч рублей. По другим позициям ежемесячно (ежеквартально, ежегодно) начисляется амортизация, что приводит к уменьшению первоначальной цены имущества. Начисление амортизации объектов имущества для целей налогообложения организуется по справочнику ОКОФ. Только в расчет берутся объекты, стоимость которых выше 100 тысяч рублей. Процедура выглядит следующим образом:

- бухгалтер определяет срок службы ОС по техническому паспорту объекта;

- находит в справочнике подходящую амортизационную группу;

- исчисляет срок полезного пользования.

Круг лиц, для которых важно понимание терминологии

Бухгалтерский учет производится только юридическими лицами. У индивидуальных предпринимателей и частных лиц нет обязанности в ведении финансовой отчетности. Между тем, налоговый учет ведут не только собственники предприятия, но и физические лица (например, ИП). В данном случае им важно вовремя отчитаться по налогам, не допустить просрочек, точно рассчитать проценты по доходам (расходам), на которые исчисляется налог. Эта обязанность (право) закреплена за следующими категориями налогоплательщиков:

- физическими лицами, занимающими бизнесом;

- физическими лицами, которые желают получить возврат излишне уплаченного налога в бюджет (за приобретенную квартиру, частично компенсировать расходы на квартиру, лечение, обучение детей);

- фработодателями, выступающими в качестве налоговых агентов и т. д.

Когда сравнивают бухгалтерский и налоговый учет, разница становится очевидна даже для непрофессионала. Обе формы ведения финансовой отчетности считаются сбором обобщающих сведений по итогам работы за отчетный период. Но они ведутся по различным правилам в зависимости от системы налогообложения, нормативных актов и изменений в них. Справедливо ли, что данные так различаются? У законодателей были попытки «сгладить» противоречивую информацию, но этот проект не привел к положительному результату. Итогом было бы нарушение прав налогоплательщиков на льготы и преференции.

Налоговые льготы созданы для поддержки предпринимателей и малого бизнеса. А что касается «истинного положения вещей», то реальную картину кредитоспособности, доходности и платежеспособности можно посмотреть из бухгалтерской отчетности. Не зря ее называют управленческой документацией.